Vor lauter Corona-Chaos haben viele Steuerpflichtige gar nicht mitbekommen, dass die Konditionen der Investitionsabzugsbeträge (IAB) im Zuge des Jahressteuergesetzes verbessert worden sind. Die Anspruchsvoraussetzungen der Steuererleichterung haben sich ebenfalls geändert:

Moment mal: IAB?

Zur Erinnerung: Der Gesetzgeber erlaubt in § 7g EStG kleinen und mittleren Unternehmen unter bestimmten Voraussetzungen, Rücklagen für geplante Anschaffungen zu bilden. Selbst für Investitionen in gebrauchte Wirtschaftsgüter darf der IAB in Anspruch genommen werden. Dadurch haben Steuerpflichtige die Möglichkeit, ihren steuerpflichtigen Gewinn und damit ihre Steuerbelastung kurzfristig zu senken – ohne dass zuvor auch nur ein Cent geflossen ist!

Der Investitionsabzugsbetrag ermöglicht gezielte Gewinn-Steuerung und erhöht die Liquidität kurzfristig. Ausführlichere Informationen zu den allgemeinen Anspruchsvoraussetzungen und sonstigen Bedingungen finden Sie weiter unten auf dieser Seite.

|

Bitte beachten Sie:

|

Neu: Einheitliche Anspruchsvoraussetzungen & höhere IAB-Obergrenze

Zunächst die aktuellen IAB-Vergünstigungen im Überblick:

- Die bisherigen Unterscheidungen bei der Art der Gewinnermittlung sowie die verschiedenen Betriebsgrößenmerkmale entfallen.

- Rückwirkend ab 2020 gilt eine einheitliche Gewinngrenze für alle abzugsberechtigen Unternehmen: Sie liegt bei 200.000 Euro (zuvor: 100.000 Euro).

- Die IAB-Obergrenze steigt von maximal 40 % auf 50 % der voraussichtlichen Anschaffungs- oder Herstellungskosten.

- Investitionsabzugsbeträge dürfen nun auch für vermietete Wirtschaftsgüter in Anspruch genommen werden.

Mit anderen Worten: Wenn Sie im Zeitraum 2021 bis 2023 größere Anschaffungen vorhaben, dürfen Sie bereits bei der Gewinnermittlung für 2020 bis zu 50 Prozent der voraussichtlichen Anschaffungs- oder Herstellungskosten steuermindernd geltend machen. Konkrete Angaben über Zweck und Art der geplanten Investitionen, Nachweise oder gar Kostenvoranschläge sind dafür nicht erforderlich!

Angenommen, Sie planen in diesem oder den beiden nächsten Jahren den Kauf eines neuen Geschäftswagens mit einem Neupreis von 35.000 Euro. Dann dürfen Sie einen IAB von bis zu 17.500 Euro bilden, wodurch der zu versteuernde Gewinn des Jahres 2020 entsprechend sinkt. Wenn Sie zusätzlich noch die 20-prozentige Sonderabschreibung in Anspruch nehmen, fällt der Gewinn sogar um insgesamt 24.500 Euro geringer aus! Bei einer angenommenen Steuerbelastung von 30 % ergäbe sich auf diese Weise eine kurzfristige Steuerentlastung von 7.350 Euro!

Allgemeine IAB-Voraussetzungen

Zusammenfassend gelten für Wirtschaftsjahre ab 2020 die folgenden IAB-Voraussetzungen und Konditionen:

- Anspruchsberechtigt sind kleine und mittlere Unternehmen mit einem zu versteuernden Gewinn von bis zu 200.000 Euro.

- Begünstigt ist die Anschaffung oder Herstellung von ...

- abnutzbaren und beweglichen,

- neuen oder gebrauchten

- Wirtschaftsgütern des Anlagevermögens.

- Begünstigt sind nur solche Wirtschaftsgüter, die im Jahr der Anschaffung und im darauffolgenden Jahr ausschließlich oder fast ausschließlich (= zu mindestens 90 %) in einer inländischen Betriebsstätte genutzt werden. Eine Vermietung ist jetzt ebenfalls zulässig.

- Bis zu 50 % der voraussichtlichen Anschaffungs- oder Herstellungskosten dürfen vorab gewinnmindernd geltend gemacht werden.

- Die Gesamtsumme aller Investitionsabzugsbeträge (alle geplanten Anschaffungen eines Betriebes zusammen) beträgt 200.000 Euro.

- Die Bildung eines Investitionsabzugsbetrags ist auch dann zulässig, wenn dadurch ein Verlust entsteht oder sich erhöht.

- Mit der tatsächlichen Beschaffung oder Herstellung dürfen Sie sich bis zu drei Jahre lang Zeit lassen. Beispiel: Ein im Jahr 2020 gebildeter IAB muss spätestens bis Ende 2023 in Anspruch genommen werden.

- Vorschriften über die Verwendung der Rücklage bis zur geplanten Anschaffung gibt es nicht.

- Zusätzlich zum IAB dürfen die in 7g Abs. 5 EStG geregelten bis zu 20-prozentigen Sonderabschreibungen in Anspruch genommen werden.

|

Zusatztipp: Mit dem IAB lässt sich sogar die GWG-Grenze eigenmächtig verdoppeln. Angenommen, Sie möchten im Jahr 2021 eine neue Maschine im Wert von 1.600 Euro kaufen. Je nach Art der Maschine müssten Sie die Anschaffung normalerweise in kleinen Häppchen über eine betriebsgewöhnliche Nutzungsdauer von bis zu 16 Jahren steuerlich geltend machen. Wenn Sie jedoch im Jahr 2020 einen 50-prozentigen IAB für die Maschine bilden, bleiben 2021 nur noch Anschaffungskosten in Höhe von 800 Euro. Die dürfen dann wie bei einem „echten“ GWG sofort in voller Höhe abgeschrieben werden! Mehr zu diesem Thema finden Sie in unserem Newsletter-Archiv (dort wird allerdings noch mit dem damals gültigen 40-prozentigen IAB gerechnet). |

Wichtig: Sollten Sie letztlich auf eine Anschaffung verzichten (oder das Wirtschaftsgut vorzeitig verkaufen), erhalten Sie für das Jahr der IAB-Bildung rückwirkend einen korrigierten Steuerbescheid. Dadurch erhöht sich nachträglich der Gewinn des betreffenden Jahres und Sie müssen Steuern nachzahlen. Auf die Nachzahlung sind außerdem Zinsen in Höhe von 0,5 % Prozent und Monat fällig. Die Verzinsung beginnt jedoch erst 15 Monate nach Ende des Wirtschaftsjahres, für das die Rücklage gebildet worden ist.

|

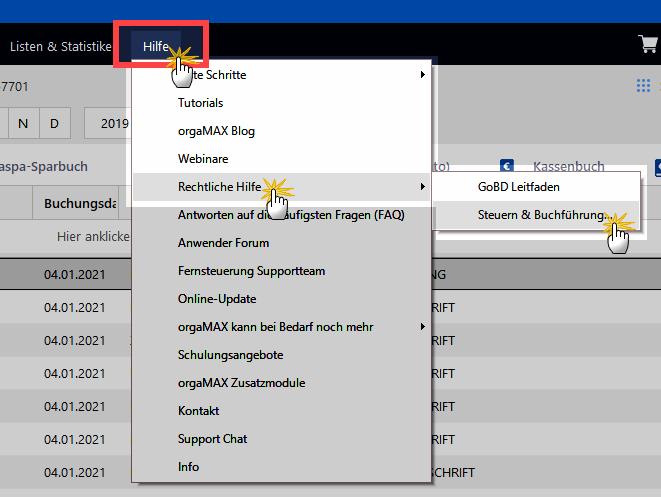

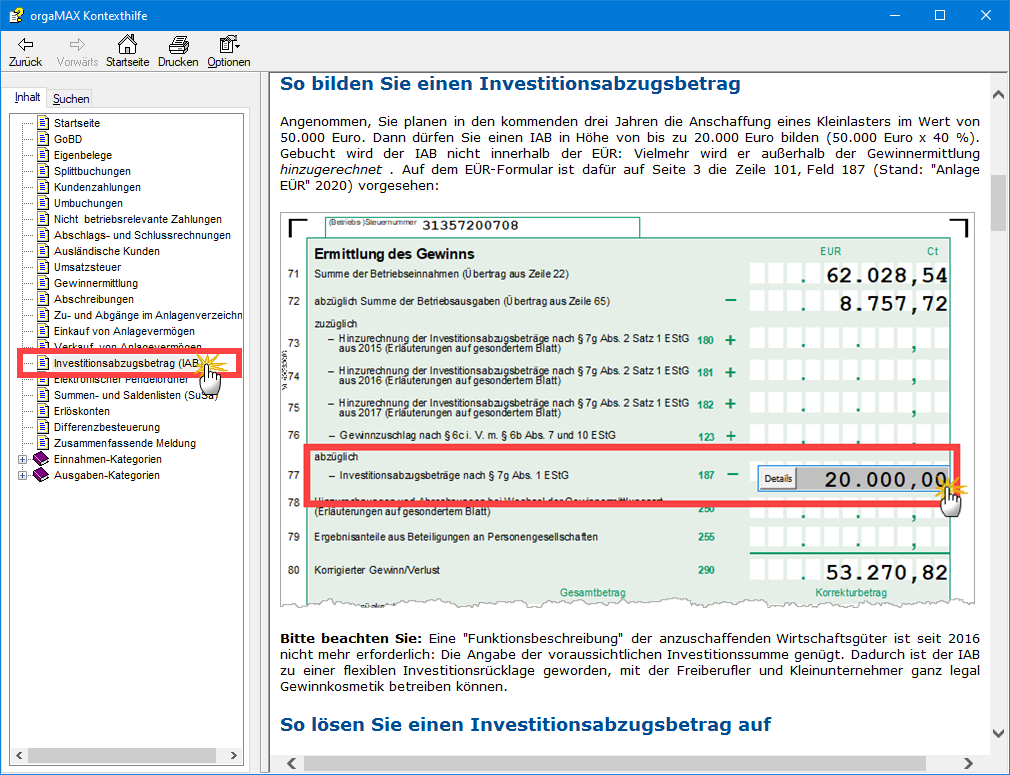

Praxistipp: Was beim Bilden und Auflösen von IAB-Rücklagen zu beachten ist, entnehmen Sie der orgaMAX-Kontexthilfe unter „Hilfe > Rechtliche Hilfe > Steuern und Buchführung“ im Abschnitt „Investitionsabzugsbetrag (IAB)“:

|

Bitte beachten Sie: Alle steuerlichen IAB-Einzelheiten sowie die Anwendung der KMU-Sonderabschreibungen besprechen Sie am besten mit Ihrem Steuerberater.

LektüretippsWeiterführende Informationen zu Rechts- und Steuerthemen finden Sie im orgaMAX-Blog und im Newsletter-Archiv:

|